3D打印概念高熱不退 五大邏輯搶灘藍海市場(附股)

11月份以來,3D打印概念備受市場關注,昨日,該板塊整體漲幅再度接近2%,24只成份股實現上漲,中海達(22.17+10.02%,買入)、昆明機床(17.02+10.02%,買入)強勢漲停,銀禧科技(13.25+5.49%,買入)和銀邦股份(11.13+5.30%,買入)漲幅也均在5%以上,分別為5.49%和5.3%,此外,通達動力(29.59+4.89%,買入)(4.89%)、亞廈股份(17.62+4.38%,買入)(4.38%)、東睦股份(15.37+4.06%,買入)(4.06%)、華中數控(38.70+3.42%,買入)(3.42%)、光韻達(37.80+3.00%,買入)(3.00%)、南風股份(29.96+2.92%,買入)(2.92%)、秦川機床(17.30+2.91%,買入)(2.91%)、高樂股份(20.27+2.58%,買入)(2.58%)、金運激光(46.60+2.58%,買入)(2.58%)表現也較為突出。

資金流向方面,昨日,共有15只3D打印概念股呈現大單資金凈流入態勢,13只個股大單資金凈流入超1000萬元,其中,中海達、昆明機床、銀禧科技、銀邦股份大單資金凈流入均超5000萬元,分別為13428.96萬元、9192.97萬元、8547.72萬元、5028.03萬元,上述4只個股累計大單資金凈流入36197.68萬元。

對此,業內人士普遍看好行業發展前景建議積極布局,綜合來看主要基于五大邏輯:

一是兩大盛會同時召開,事件性驅動再度點燃市場對3D打印概念股的熱情。2015第五屆深圳國際3D打印技術展覽會暨研討會于11月25日至11月27日在深圳會展中心隆重舉行。展會將集中展示全球最新3D打印產品和技術,展會同期舉辦中國國際3D打印技術高峰論壇。

二是全球3D打印產業鏈構建完成,幾乎每隔兩到三年就能看到材料、技術或產品上的重大突破,行業所需要等待的只是量變到質變的飛躍。未來3D打印行業仍將保持高速增長,2018年全球3D打印銷售總收入將突破100億美元,2020年總收入將達到214億美元,年復合增長率達32%。隨著行業并購的持續和更完美產品的誕生,相比減材制造的優勢會更加顯著,年均30%的收入增速完全能夠做到。

三是產業扶持政策密集推出,3D打印逐步從政策支持層面走到資金支持層面。8月份,國務院總理李克強主持國務院專題講座,討論加快發展先進制造與3D打印等問題;科技部等有關部門正在對重點研發項目3D打印進行立項;11月23日國務院發布《關于積極發揮新消費引領作用加快培育形成新供給新動力的指導意見》提到加快3D打印產業發展。

四是行業現已云集了大批國際制造業巨頭和高端科研院所,在商業化和技術能力方面各擅勝場,并已形成了產業和科研的良性互動。

五是技術開源和專利到期已經打開了桌面級打印機的巨大市場容量,非直接制造在工業領域也已應用成熟。下一步將推動直接制造的工業級領域應用,開啟后3D打印將全面步入工業制造,想象空間極其廣闊。

值得一提的是,西南證券(10.44+0.58%,買入)表示,目前國內二級市場對于3D打印仍處于主題投資為主的階段,涉及材料類、設備類和應用服務類個股整體受益。3D打印設備是目前我國上市企業發展的較好的領域,建議重點關注機器人(83.90+0.36%,買入)、華中數控、華工科技(18.51+1.82%,買入)、中航重機(22.81+1.42%,買入)、博實股份(34.59+0.03%,買入)、海源機械(27.76-0.82%,買入)和南風股份等。

中海達:傳統業務面臨挑戰,關注新業務進展

1.事件。

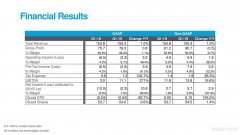

公司上半年營收2.58億元(-5.60%),凈利潤0.10億元(-76.69%),EPS為0.025元/股。

2.我們的分析與判斷。

半年度凈利潤大幅低于預期,全年1億凈利目標壓力較大。

(一)業績遭遇滑鐵盧,傳統業務市場面臨挑戰。

公司上半年營收微降,但扣非后凈利潤出現大幅下滑,究其原因主要是受到公司傳統公司高精度GNSS和光電測繪業務的拖累。上述兩項業務2014年營收占比約70%,近年來為了適應南方測繪、上海華測等競爭對手的激進市場策略,保住市場份額,公司的相關產品的毛利率伴隨其價格出現較大幅度下滑。倘若下半年該趨勢不能有效緩解,公司全年1億的凈利潤目標將面臨較大壓力。

(二)三維激光產品市場逐漸開啟,未來增長可期。

經過一系列的市場推廣,國內三維激光產品市場(掃描測量+檢測)逐步破冰,公司憑借領先的產品技術和本地化服務優勢,2015年上半年產品銷售取得較快增長。初步估算國內市場需求約在10億左右,國外市場約有100億的規模,目前國內市場仍以海外產品為主導,未來隨著國產產品的成熟和完善,其較高的性價比必將激發國內客戶購買需求,市場增長潛力巨大。

(三)管理費用高企助力新業務突破。

公司上半年管理費用在營收同比減少5.6%的情況下,仍大幅增長30.45%,主要是因為公司正積極推進第二代地面三維激光掃描儀、室內定位解決方案等新產品的研發工作。未來,隨著公司新技術的逐步落地,相關市場的有序打開必將大幅提振公司業績。

(四)成立并購基金,搶占空間信息產業制高點。

“十二五”以來,地理信息產業產值年均增速30%左右。未來行業仍將保持20%以上的復合增速,2020年總產值或將超過8000億元,成為國民經濟新增長點。公司抓住行業機遇,欲成立產業并購基金,通過并購重組來完善自身產業布局,打造“硬件+數據+軟件+解決方案+服務”的全產業模式,搶占空間信息產業制高點。

3.投資建議。

預計公司2015-2017年的EPS分別為0.08元、0.11元和0.13元,當前股價對應PE分別為207x,151x和128x。首次覆蓋,給予公司“謹慎推薦”評級。

銀禧科技:CNC開拓未來新的增長點

事件:

3月11日晚,公司發布2014年年度報告,報告期內公司實現營業收入11.07億元,同比增長14.31%;凈利潤為2376萬元,同比增長97.31%,EPS為0.12元/股。

點評:

扣非后公司凈利潤下滑主要是由新建項目初期費用引起。本期凈利潤為2375.87萬元,其中政府補助損益為2248.57萬元,扣非后凈利潤為586萬元,比去年減少11.89%。主要是由于蘇州募投項目初期費用支出較大,未能達到預期效益,中山康諾德公司投產前期費用較大,3D打印項目研發投入較多,股權激勵期權費用攤銷及財務費用增加。

CNC業務成為公司新的增長點。公司在鞏固和擴大現有改性工程塑料行業市場份額的同時,借助技術創新和對外投資快速滲透到LED、3D打印以及CNC金屬精密結構件等諸多新興領域,為公司未來開拓新的利潤增長點,持續改善公司的盈利能力。自8月份增資參股興科電子開始涉及CNC領域以來,該業務取得了快速的發展。2014年興科電子已營業收入6219.93萬元,凈利潤998.26萬元,已成為公司新的業務增長點。鑒于該業務仍處于快速發展階段,預計未來公司業績有望取得高速發展。

3D打印將進入服務領域,打造垂直一體化服務平臺。目前公司研發的ABS,PLA線材制備工藝已基本確定并進入正式生產階段,已實現小批量的對外銷售;PVA線材及PA粉末目前處于中試階段,配方及制備工藝尚需進一步完善。2015年,公司擬利用非公開發行股份募集資金打造3D產業化研發中心,探索借助信息網絡技術創新3D打印服務,建設用于打通垂直智能制造通道和水平價值鏈通道的一體化產業互聯網服務平臺,快速實現現有成熟產品的產業化推廣,并通過產業化的實現助推研發進展的不斷擴大。

LED業務增長迅猛。14年LED相關產品營業收入4381.84萬元,收入較去年增長7.5倍,毛利率17.10%。收入及毛利率低于我們前期預測,主要是由于產品良品率低于此前預計,造成生產成本高企,預計隨著公司技術改善等各方面投入,將能很快扭虧,不改長期趨勢。

上調15-16年盈利預測,維持“強烈推薦”評級。公司CNC業務發展超出我們之前預期,且預計未來仍將保持快速增長。我們上調公司15-16年業績預計到0.56元和0.78元,對應最新股價的PE分別為40和28倍。公司將借助技術創新和對外投資快速滲透到LED、3D打印以及CNC金屬精密結構件等諸多新興領域,為公司未來開拓新的利潤增長點,持續改善公司的盈利能力。我們維持公司“強烈推薦”評級不變,上調目標價至28元。

銀邦股份公司半年報點評:虧損源于成本上漲,靜待產能釋放

投資要點:

事件:公司于2015年8月26日對外發布半年報,公司實現營業收入7.21億元,同比增長4.55%;實現歸屬于母公司股東的凈利潤為-3019.94萬元,同比減少174.38%;基本每股收益為-0.08元/股,同比減少172.73%。利潤分配預案為:擬以公司3.74億股為基數,以資本公積金向全體股東每10股轉增12股。

項目轉固,成本上升導致虧損。報告期內,公司實現營業收入7.21億元,同比增長4.55%,實現毛利4491.15萬元,同比減少57.71%。營業利潤為-3028.24萬元,同比下降164.47%,公司利潤虧損主要源于公司募投項目部分設備開始計提折舊,同比固定資產折舊大幅增加;而且公司募投項目新設備陸續開始試生產調試,導致報告期產品成品率同比大幅降低,生產成本大幅上升,從而使得營業成本大幅上升15.89%;從公司產品結構中來看,鋁合金復合材料銷售量同比增長21.23%,鋁合金非復合材料同比下降15.56%;由于國內電站建設推遲,導致鋁基多金屬復合材料銷售量同比下降50.75%。

三費增加符合預期。報告期內,公司三費有所增加,其中財務費用為841.86萬元,同比增長2594.10%,主要由于募投項目投入增加,存貨上升,銀行借款增加;銷售費用為1951.03萬元,同比增加12.18%,主要由于本期內員工工資、福利和辦公費用有所增加;管理費用為4084.76萬元,同比減少9.2%,主要是由于公司縮減辦公費及差旅費用。

控制人增持凸顯信心。控股股東、實際控制人沈健生于2015年4月29日、30日累計增持公司股份150萬股,占公司總股本的0.4%;其一致行動人沈于藍先生持有公司股份1.58億股,占公司總股本的42.34%。合計持有公司股份2.24億股,占總股本的59.85%。募投項目產能逐步釋放。公司募投項目年產20萬噸層壓式金屬復合材料擴建項目已累計投入6.58億元,項目進度52.63%,預計將于2015年9月30日可達預計使用狀態。隨著公司項目的逐步投產,銷售收入將有明顯的增長。

維持“買入”的投資評級。公司主要從事鋁合金復合材料、鋁基多金屬復合材料以及鋁合金非復合材料的研究、生產和銷售。隨著募投項目投產,產能大幅增長,盈利能力大幅提高。考慮到公司產能有望在2015年完全釋放以及新領域的增長潛力,同時公司涉足3D打印,因而給予公司遠超同業的估值,我們預計公司2015-2017年EPS分別為0.02元、0.35元和0.44元,我們給予目標價24.45元,對應2016年70倍PE,維持“買入”的投資評級。

風險因素。子公司虧損的風險;募集資金投資項目投產風險;涉足新領域的風險;項目研發風險。

通達動力:靴子終落地,全力轉型軍工信息化和自動化,未來將成為核心軍品公司

業績符合預期,一季度凈利潤大幅增長。

公司2014年實現營業收入10.52億元,同比增長14.62%,實現歸屬于母公司的凈利潤-1659.5萬元,同比減少263%;EPS為-0.1元,業績符合預期。凈利潤大幅減少,主要原因為公司毛利率下降及計提資產減值損失所致。

公司2015年一季度實現1.75億元,同比減少27.86%,實現歸屬母公司凈利潤為117萬元,同比增長83.61%,符合預期。

傳統主業盈利能力下降,15年有望觸底反彈。

公司2014年綜合毛利率為12.84%,較去年同期下降2.4個百分點,毛利率下降主要原因為行業整體仍舊面臨產能過剩、產品價格下降。

公司積極推動傳統主業升級,將通過減員增效、調節產品結構提升業績,另外公司江蘇富松模具、江蘇和傳電氣有限公司的新工廠均已順利投產,新產業打造新的長期增長點,15年傳統主業有望觸底反彈。

全力轉型軍工信息化和自動化,將成為核心軍品公司。

公司持續推進軍工信息化和智能化裝備轉型。已經簽訂取得深圳市億威爾信息技術股份有限公司60%股權意向書,進軍雷達和信息安全市場,如順利收購將成為公司發展軍工信息化的主要平臺;在天津成立天津通達達爾力科技有限公司,以“火炮多功能維護保養單元”和“輕型裝甲快速處突車”兩項技術為突破口進軍陸軍和武警車輛市場,并作為公司發展軍工智能化主要平臺。未來公司仍將通過收購兼并和技術整合等方式執行軍工信息化和智能化核心發展戰略。

投資建議:買入-A投資評級,6個月目標價40元。我們預計公司2015年-2017年的EPS分別為0.35、1、1.25元,公司堅定轉型軍工信息化及自動化,將通過收購兼并等方式持續推進轉型。

風險提示:轉型不達預期,業績大幅下滑。

亞廈股份三季度報點:整體業績持續承壓,家裝業務步步為營

整體業績承壓,家裝業務前景可期。受宏觀經濟下行與行業景氣度低迷影響,公司承接的項目訂單減少、施工進度放緩,2015年前三季度實現營收約75.6億元(同比-23.8%),歸屬凈利約5.9億元(同比-19%),Q3營收約22.3億元(同比-38.69%),歸屬凈利約1.1億元(同比-58.09%),遜于預期。考慮公司2015Q3凈利大幅下滑、全年業績預計低于預期,下調公司2015/16年EPS至0.72/0.74元(原0.92/1.10元)。考慮公司“蘑菇+”逐漸成熟,未來預計將有效推動家裝業務發展,且多元新業務進展順利,參考可比公司PE和PS均值,給予公司2015年28倍PE,目標價下調至20.16元,增持。

毛利率下滑,收現比改善。前三季度公司毛利率為17.79%(同比-0.52pct),Q3毛利率為16.84%(同比-2.41pct),下滑幅度明顯,主要系收入規模收縮及各項業務毛利率回落。公司期間費用因銀行定期存款下降、短期借款增加及新業務推廣等原因攀升,但資產減值損失大幅減小,對凈利下降幅度有緩解。公司Q3收現比約86.91%(同比34.6pct,環比27pct),顯示回款能力有所加強。

“蘑菇+”進展穩健,員工激勵持續完善。“蘑菇+”自行研發的炫動數字展示系統通過四維互動實現數字實景體驗,真正做到所見即所得,疊合mBIM與TFTB等軟實力實現從營銷、施工到管理全方位覆蓋、助力“蘑菇+”發展成熟。目前加盟商“110樣板”工程已接近完工。公司和中大地產已簽定戰略合作協議,和國內知名大型地產商也在洽談之中。公司2015年實施兩期員工持股計劃,有利于長期激勵機制建立,為公司中長期業務發展注入活力。

風險提示:新業務轉型不及預期,行業景氣度持續低迷。

(責任編輯:admin)

3D打印概念炒了這么多年,

3D打印概念炒了這么多年, 營收1.553億美元卻沒有CEO

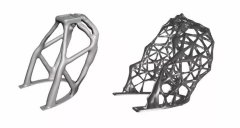

營收1.553億美元卻沒有CEO 兩種設計、不同的性能,通

兩種設計、不同的性能,通 大股東追加近1億投資,新C

大股東追加近1億投資,新C 3D打印掀起一場投資“熱風

3D打印掀起一場投資“熱風 3D Hubs籌集1800萬美元的C

3D Hubs籌集1800萬美元的C